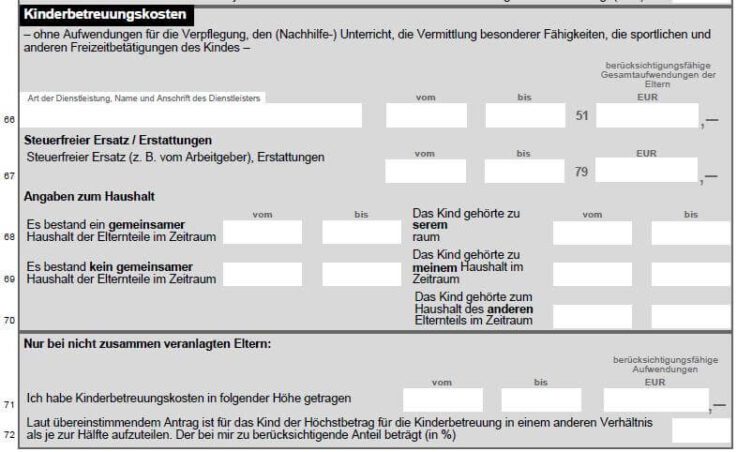

So holen Sie steuerlich das Maximum aus der Kinderbetreuung heraus

Steuerabzug bei der Betreuung durch Großeltern

Springen Großeltern oder andere Verwandte ein, entstehen diesen durch die Betreuung auch Kosten. Die Großeltern können diese Kosten jedoch nicht in der eigenen Steuererklärung ansetzen, das ist nur Ihnen als Eltern vorbehalten.

Unser Tipp: Um die Betreuungskosten bei der Steuererklären berücksichtigen zu können, sollten Sie zusammen mit den Großeltern einen Vertrag aufsetzen. Der Vertrag sollte so gestaltet sein, als würde er mit einem außenstehenden Dritten geschlossen werden.

Indem der zunächst mündlichen Vereinbarung der schriftliche Vertrag zugrunde gelegt wird, liegt nun eine nachweisbare und erforderliche Dienstleistung vor und es kann nicht mehr von einer familiären Hilfeleistung oder Gefälligkeit gesprochen werden. Folgende Eckdaten sollten definiert werden:

- Art und Umfang der Betreuung

- Dauer der Betreuung

- Entgelt

Wichtig: Sobald für die Betreuung der Kinder ein Vertrag abgeschlossen oder eine formelle Vereinbarung getroffen wird, gilt das dafür gezahlte Entgelt als steuerpflichtiges Einkommen der Großeltern und muss entsprechend in der Steuererklärung angegeben werden.

Absetzbare Fahrtkosten

Auch bei unentgeltlicher Betreuung können immerhin die Fahrtkosten Ihrer Verwandten mit 30 Cent pro Kilometer berücksichtigt werden, wenn ein (mündlicher) Vertrag vorliegt. Dazu müssen alle Fahrten aufgelistet und Ihnen als Eltern in Rechnung gestellt werden. Für Rückfragen des Finanzamtes sollten Sie beispielsweise Tankquittungen als Nachweis aufheben.

Wichtig: Voraussetzung für beide Alternativen ist, dass Ihre Verwandten nicht im gleichen Haushalt leben wie Sie selbst. Außerdem müssen die Rechnungen immer per Überweisung gezahlt werden, da das Finanzamt Barzahlung nicht anerkennt.

Steuerabzug bei der Ferienbetreuung

Oftmals werden in den Ferien besondere Betreuungsangebote wie betreute Ausflüge, Ferien-Camps oder Tagesveranstaltungen von Vereinen offeriert. Die dafür anfallenden Kosten können Sie leider nicht von der Steuer absetzen, da der Zweck dieser Veranstaltungen nicht ausschließlich der Kinderbetreuung dient, sondern eher als Freizeitgestaltung anzusehen ist.

Unser Tipp: Anders sieht die ganze Geschichte jedoch aus, wenn Sie beispielsweise die Ferienbetreuung im Kindergarten oder im Hort nutzen oder zusätzliche Ausgaben für eine:n Babysitter:in oder eine Haushaltshilfe tätigen. Hier gelten die gleichen Regelungen wie während der Schulzeit auch und 80 % der Kosten können steuerlich berücksichtigt werden.

FAQs zu Kinderbetreuungskosten