Plötzlich und unerwartet – ein Pflegefall eines:r Angehörigen trifft Sie oft wie ein Blitzschlag. Das ist eine ungewohnte Herausforderung, die alle Betroffenen viel Energie, Zeit, Kraft, aber auch Geld kostet. Sie fragen sich zu Recht – Kann ich mir von der Steuer etwas zurückholen? Eine Entschädigung womöglich?

Inhaltsverzeichnis

- Was ist der Pflege-Pauschbetrag?

- Wem steht der Pflege-Pauschbetrag?

- Wie beantrage ich den Pflege-Pauschbetrag?

- Was muss ich bei der Beantragung nachweisen?

- Wann liegt Pflegebedürftigkeit vor?

- Wie hoch ist der Pflege-Pauschbetrag?

- FAQs zum Pflege-Pauschbetrag

Was ist der Pflege-Pauschbetrag?

Das Beste gleich zu Beginn: Ja, Sie können dank dem Pflege-Pauschbetrag mit einer steuerlichen Entlastung rechnen.

Bei dem Pflege-Pauschbetrag handelt es sich um eine Steuervergünstigung. Diese Vergünstigung können Personen beantragen, die ihre pflegebedürftigen Angehörigen selbst pflegen.

Der Pflege-Pauschbetrag wird in § 33b Abs. 6 Satz 1 EStG geregelt und mindert das zu versteuernde Einkommen.

Wem steht der Pflege-Pauschbetrag zu?

Der Pflegepauschbetrag steht Ihnen zu, wenn Sie persönlich und unentgeltlich eine nahestehende Person in deren Wohnung oder Ihrem eigenen Haushalt pflegen. Das gilt auch, wenn Sie Ihre bei Ihnen lebenden Kinder pflegen.

Grundvoraussetzung ist, dass eine persönliche Bindung zwischen Ihnen und dem oder der Pflegebedürftigen besteht – ein Verwandtschaftsverhältnis ist hingegen nicht zwingend nötig.

Außerdem müssen Sie persönlich die Pflege im eigenen häuslichen Umfeld oder aber der Wohnung der:s Pflegebedürftigen erbringen. Eine Entlohnung dürfen Sie hierfür nicht erhalten.

Pflegen Sie Ihre Kinder und wird Ihnen für diese Kinder neben Kindergeld auch Pflegegeld ausgezahlt, erbringen Sie die Pflege steuerlich weiterhin „unentgeltlich“. Auch zusätzlich bezahlte Unterstützung, z. B. durch einen ambulanten Pflegedienst, wirkt sich nicht negativ auf den Pflege-Pauschbetrag aus.

Achtung: Teilen Sie sich die pflegerischen Aufgaben mit weiteren unentgeltlich helfenden Personen, muss der Pflege-Pauschbetrag entsprechend aufgeteilt werden.

Wenn Sie Ihre:n Angehörige:n nicht selbst pflegen, aber für die Krankheits- und Pflegekosten aufkommen, können Sie diese wohlmöglich bei Ihrer Steuer berücksichtigen. Auf welche Kosten das zutrifft und welche Voraussetzungen dafür erfüllt sein müssen, erfahren Sie in diesem Blogbeitrag: „Welche Pflegekosten können Angehörige von der Steuer absetzen?“

Wie beantrage ich den Pflege-Pauschbetrag?

Ohne großen Aufwand können Sie gleich bei der Erledigung Ihrer Einkommensteuererklärung den Pflege-Pauschbetrag mit beantragen.

Dazu machen Sie die entsprechenden Angaben im Steuerformular Ihrer eigenen Einkommensteuererklärung in der Anlage außergewöhnliche Belastungen. Dabei sind auch Angaben wie die Steuer ID des:r Pflegebedürftigen notwendig.

Achtung: Das Finanzamt prüft gerade bei Erstanträgen ganz genau, ob Sie die steuerlichen Voraussetzungen erfüllen.

Was muss ich bei der Beantragung nachweisen?

Gute Neuigkeiten: Sie müssen lediglich den Nachweis der Pflegebedürftigkeit führen!

Es handelt sich um einen jährlichen Pauschbetrag und somit müssen Sie keinerlei entstandene Kosten nachzuweisen. Lästiges Belege-Sammeln und Fahrtkosten-Aufstellungen erübrigen sich. Sie erhalten den Pauschbetrag sogar, wenn Ihre tatsächlich entstandenen Kosten niedriger sind.

Wann liegt Pflegebedürftigkeit vor?

Bis zum Steuerjahr 2020 wurde nur die unentgeltliche Pflege von Schwerstpflegefällen begünstigt. So galt als entsprechender Nachweis eine Schwerbehinderung (unabhängig vom Grad der Behinderung) mit dem Zusatz „H“ für hilflos oder „Bl“ für blind. Außerdem waren auch Blindengeldzahlungen oder die Einstufung der Pflegekasse in Pflegegrad 4 oder 5 als Nachweis möglich.

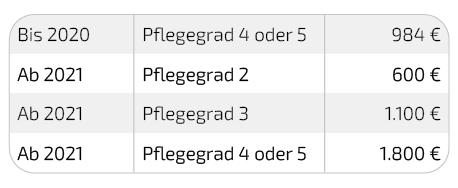

Mittlerweile wurde diese Regelung abgeändert und seit 2021 reicht bereits die Einstufung in Pflegegrade 2 oder 3. Der Nachweis einer Schwerbehinderung mit dem Zusatz „H“ oder „Bl“ ist auch weiterhin gültig. Im Zuge dieser Änderung wurden zudem die Pauschbeträge gestaffelt und deutlich angehoben. Dies wird in der nachfolgenden Tabelle nochmals verdeutlicht.

Übrigens: Wenn diese Voraussetzungen an nur einem einzigen Tag im Jahr vorliegen, wird der jeweilige Pauschbetrag in voller Höhe für das ganze Jahr angesetzt.

Wie hoch ist der Pflege-Pauschbetrag?

Höhe der Pflege-Pauschbeträge jährlich:

FAQs zum Pflege-Pauschbetrag

Was ist der Pflege-Pauschbetrag?

Bei dem Pflege-Pauschbetrag handelt es sich um eine Steuervergünstigung für Personen, die ihre pflegebedürftigen Angehörigen selbst pflegen.

Der Pflege-Pauschbetrag wird in § 33b Abs. 6 Satz 1 EStG geregelt und mindert das zu versteuernde Einkommen.

Welche Voraussetzungen müssen erfüllt sein, damit ich den Pflege-Pauschbetrag erhalte?

- Persönliche Bindung zwischen Ihnen und dem oder der Pflegebedürftigen

- Pflege im eigenen häuslichen Umfeld oder in der Wohnung der:s Pflegebedürftigen

- persönliche und unentgeltliche Pflegeleistung

- Pflegebedürftigkeit: mindestens Pflegestufe 2 bzw. Schwerbehinderung mit Kennzeichen H (hilflos) oder Bl (blind)

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetente:n und persönliche:n Ansprechpartner:in rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihren Steuerexperten:in vor Ort mit unserer PLZ-Suche.