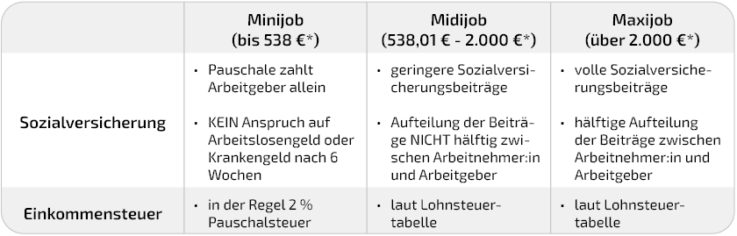

Seit einigen Jahren gibt es außer den altbekannten „Minijobs“ und Teilzeit- bzw. Vollzeitarbeitsverträgen auch noch den Begriff „Midijobs“. Was hat es damit auf sich und wo liegen die Unterschiede?

* monatliches Bruttoeinkommen

Was zeichnet Minijobs aus?

Minijobs (früher 450-Euro-Jobs) sind in der Regel als Hinzuverdienst gedacht. Wer bereits eine sozialversicherungspflichtige Stelle hat, darf nur EINEN Minijob annehmen. Das gilt auch dann, wenn der Lohn bei diesem Minijob unter 538 Euro monatlich (2024) liegt.

Anders ist es bei Menschen ohne sozialversicherungspflichtige Tätigkeit – etwa Hausfrauen oder -männer. Dieser Personenkreis darf mehrere Minijobs bei verschiedenen Arbeitgebern annehmen und insgesamt maximal 538 Euro monatlich verdienen.

Die Sozialabgaben werden pauschal und vollständig vom Arbeitgeber übernommen und abgeführt. Im Übrigen handelt es sich um ein „normales“ Arbeitsverhältnis mit allen rechtlichen Konsequenzen – nur eben in geringen Umfang.

Diese Bedingungen gelten für Minijobber:innen:

- Anspruch auf Mindestlohn

- Urlaubsanspruch

- Anspruch auf Lohnfortzahlung im Krankheitsfall

Achtung: kein Anspruch auf Krankengeld von der Krankenkasse bei langfristigen Erkrankungen - Anspruch auf Verletztengeld durch die Berufsgenossenschaft bei einem Arbeits- bzw. Wegeunfall

- kein Anspruch auf Arbeitslosengeld nach Beendigung der Tätigkeit

Die Steuer wird in der Regel mit 2 % Pauschalsteuer bezahlt. Aber Achtung: Ausnahmen bestätigen die Regel. Mehr Infos zu der Besteuerung von Minijobs erhalten Sie hier: „Minijob Grenze: Ihr Gehalt steigt weiter!“

Midijobs – Was ist das denn?

Als „Midijob“ wird eine Berufstätigkeit im sogenanntem sozialversicherungsrechtlichen Übergangsbereich (Gleitzone) bezeichnet. Seit 01.01.24 liegt dieser Bereich zwischen 538,01 Euro und 2.000 Euro Bruttolohn.

In diesem Bereich und auch darüber hinaus werden die Beiträge für folgende gesetzliche Sozialversicherungen abgeführt:

- Krankenversicherung

- Pflegeversicherung ggf. mit Kinderlosenzuschlag

- Rentenversicherung

- Arbeitslosenversicherung

- Unfallversicherung (Berufsgenossenschaft)

Normalerweise zahlen Sie und Ihr Arbeitgeber jeweils die Hälfte der Sozialversicherungsbeiträge. Allerdings tragen Sie den Kinderlosenzuschlag allein, insofern Sie keine Kinder haben, während Ihr Arbeitgeber allein für die Beiträge zur Berufsgenossenschaft (gesetzliche Unfallversicherung) aufkommt.

Hinweis: Im Übergangsbereich werden die Beiträge zur Sozialversicherung nicht hälftig aufgeteilt.

Vorteil: Geringere Sozialversicherungsbeiträge

Abhängig von der Höhe Ihres Monatslohns, zahlen Sie einen entsprechend geringeren Anteil an der Sozialversicherung, Ihr Arbeitgeber zahlt hingegen mehr. Die Beitragshöhe steigt mit zunehmendem Lohn an, bis der volle Beitrag an der Obergrenze der Gleitzone erreicht wird.

Auf der Webseite der deutschen Rentenversicherung finden Sie einen Übergangsbereichsrechner, womit Sie die jeweiligen Beitragssätze ermitteln können.

Die Ermittlung der reduzierten Beitragshöhen erfolgt für jeden Versicherungszweig gesondert und jeweils in 3 Schritten nach einer ausgeklügelten Berechnungsmethode.

Beispielrechnung: Monatslohn = 800 Euro

Die Berechnung erfolgt aufgrund der geltenden Vorgaben im Jahr 2024.

- Zuerst wird ein reduzierter Gesamtbeitrag ermittelt. So fällt bei einem Monatslohn von 800 Euro ein Beitrag von 122,90 Euro für die Rentenversicherung an, anstatt dem vollen Beitrag in Höhe von 148,80 €.

- In Schritt 2 erfolgt die Berechnung des Arbeitnehmeranteils. In diesem Beispiel (Bruttolohn 800 Euro) ergeben sich 33,33 Euro für die Rentenversicherung.

- Schritt 3 ermittelt den Arbeitgeberanteil aus den zuvor berechneten Werten: 122,90 € – 33,33 € = 89,57 €.

In diesem Beispiel spart also der oder die Arbeitnehmer:in allein bei der Rentenversicherung monatlich 41,07 Euro (= 148,80 € / 2 – 33,33 €).

Der Arbeitgeber hat eine höhere Belastung von 15,17 € monatlich. (= 89,57 € – 148,80 € / 2).

Vorteil: Im Übergangsbereich ist also zum einen der Gesamtsozialversicherungsbeitrag geringer, wobei dieser auch mit steigendem Lohn wächst. Zum anderen werden Sie selbst mit weniger als der Hälfte des jeweiligen Beitrags belastet. Ihr Arbeitgeber hingegen zahlt einen höheren Anteil.

Sozialversicherung bei Maxijobs

„Maxijob“ ist kein steuerlicher Fachbegriff, es handelt sich hierbei um eine ganz normale, voll sozialversicherungspflichtige Tätigkeit, die oftmals hauptberuflich ausgeübt wird. Der monatliche Bruttolohn liegt über 2.000 Euro.

Arbeitgeber und Arbeitnehmer:in tragen in diesem Fall jeweils die Hälfte der Sozialversicherungsbeiträge – Ausnahme Kinderlosenzuschlag und Berufsgenossenschaft (s.o.).

2024 gültige Beitragssätze der Sozialversicherung:

- Krankenversicherung (allg. Beitragssatz): 14,6 %

- durchschnittlich Zusatzbeitrag Krankenversicherung: 1,7 %

- Rentenversicherung: 18,6 %

- Arbeitslosenversicherung: 2,6 %

- Pflegeversicherung: 3,4 % (Zu- und Abschläge je nach Anzahl der Kinder)

- = Gesamtsozialversicherungsbeitragssatz: 40,9 %

Steuerliche Auswirkungen

Sofern die 2 %-ige Pauschalsteuer für den Minijob vom Arbeitgeber abgeführt wurde, gibt es grundsätzlich keine weiteren steuerlichen Auswirkungen. Wurde keine Pauschalsteuer abgeführt, wird Lohnsteuer nach Steuerklasse 6 einbehalten.

Die Berechnung der Lohnsteuer erfolgt anhand der jeweils gültigen Tabellen und es gibt keine Unterschiede zwischen Midi- und Maxijobs. Da allerdings der Beitrag zur Sozialversicherung für den Arbeitnehmer beim Midijob geringer ausfällt, sind bei der Einkommenssteuererklärung entsprechend weniger Sonderausgaben berücksichtigungsfähig.

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetenten und persönlichen Ansprechpartner:innen rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihre:n Steuerexperten:in vor Ort mit unserer PLZ-Suche.

Quellen:

Beitragsbild © peoplesimages.com – stock.adobe.com