Inhaltsverzeichnis

Eigene Heimunterbringungskosten

Im Idealfall haben Sie als Bewohner:in eines Altenheims genügend hohe Einkünfte und Ersparnisse, sodass Sie die anfallenden Kosten selbst tragen können. Wie Ihre Ausgaben aus steuerlicher Sicht behandelt werden, erläutern wir Ihnen im Folgenden.

Abzug als außergewöhnliche Belastung

Ein Abzug altersbedingter Heimunterbringungskosten scheidet grundsätzlich aus, da es sich beim „Altern“ um nichts Außergewöhnliches handelt und somit keine außergewöhnlichen Kosten im Sinne des § 33 EStG (außergewöhnliche Belastung) vorliegen. Diese Kosten sind nämlich bereits durch den sogenannten Grundfreibetrag, den jeder Steuerpflichtiger erhält, abgegolten.

Entstehen Ihnen daher Kosten aufgrund der Unterbringung im Altersheim, ohne dass eine Pflegebedürftigkeit oder Behinderung vorliegt, können Sie diese Aufwendungen nicht als außergewöhnliche Belastungen geltend machen.

Ausnahme: Eine Ausnahme besteht dann, wenn die Pflegekosten von einem anerkannten Pflegedienst nach § 89 SGB XI gesondert in Rechnung gestellt werden.

Das gilt beispielsweise bei Trägern des ambulanten Pflegedienstes, Pflegekassen, Sozialhilfeträger oder Arbeitsgemeinschaften. Das heißt, in diesen Fällen stellen die Aufwendungen stets außergewöhnliche Belastungen dar, obwohl nur eine altersbedingte Heimunterbringung vorliegt.

Sie können daher als außergewöhnliche Belastungen nur die gesondert in Rechnung gestellten Pflegeleistungen berücksichtigen. Die vom Heim in Rechnung gestellten Leistungen für die Grundpflege, sind nicht als außergewöhnliche Belastung berücksichtigungsfähig.

Abzug als haushaltsnahe Dienstleistung

Sind die Voraussetzungen des Abzugs als außergewöhnliche Belastung nicht erfüllt, da keine Pflegebedürftigkeit oder keine gesondert in Rechnung gestellten Kosten vorliegen, können die Aufwendungen im Rahmen der Steuerermäßigung nach § 35a EStG geltend gemacht werden.

Es gilt: Kosten für die eigene altersbedingte Heimunterbringung können stets als Steuerermäßigung nach § 35a EStG geltend gemacht werden – unabhängig davon, ob eine Pflegebedürftigkeit, Krankheit oder Behinderung vorliegt.

Im Zuge dessen können Sie Kosten für haushaltsnahe Dienstleistungen zu 20 %, max. 4.000 Euro in Ihrer Steuererklärung direkt bei der festgesetzten Steuer anrechnen. Demnach können Sie beispielsweise Ihre Kosten für die Zubereitung und das Servieren Ihres Essens im allgemeinen Speisesaal und auch die anschließenden Reinigungskosten für die Zentralküche oder Ihrem Zimmer berücksichtigen.

Es muss allerdings geprüft werden, ob Sie im Heim einen eigenen Haushalt haben oder nicht. Diese Voraussetzung ist in einem Heim gegeben, wenn die dort vorhandenen Räumlichkeiten für eine eigene Haushaltsführung geeignet sind:

- Bad, Kochgelegenheit, Wohn- und Schlafbereich individuell nutzbar

- Alle oben genannten Bereiche abschließbar

- Eigene Haushaltsführung möglich

Dies ist nur dann der Fall, wenn Sie als Heimbewohner:in ein Appartement bewohnen, nicht aber, wenn es sich lediglich um ein Pflegezimmer ohne eigene Kochgelegenheit handelt.

Heimunterbringungskosten eines Angehörigen

Nicht immer können Heimbewohner:innen selbst für die Kosten der Heimunterbringung aufkommen. In diesen Fällen springen oft Angehörige finanziell ein und übernehmen die Ausgaben. Die steuerliche Handhabung ist in diesem Fall ein wenig anders als bei den eigenen Kosten für die eigene Heimunterbringung.

Abzug als außergewöhnliche Belastung besonderer Art

Aufwendungen für die Unterbringung eines Angehörigen in einem normalen Altersheim sind nicht außergewöhnlich und daher nicht als außergewöhnliche Belastung (§ 33 EStG) abziehbar. Es kommt lediglich ein Abzug als außergewöhnliche Belastungen besonderer Art in Betracht.

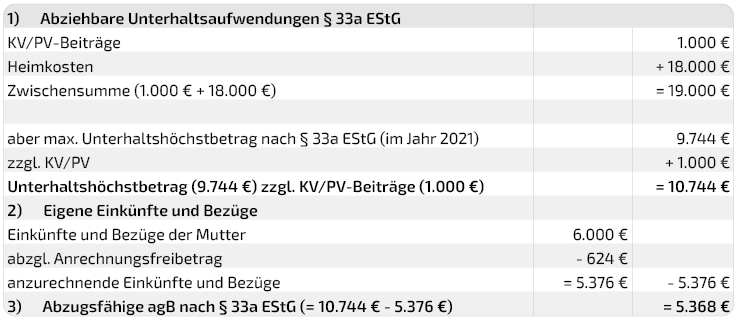

Bei den außergewöhnlichen Belastungen besonderer Art handelt es sich um typische Unterhaltsleistungen nach § 33a EStG, welche mit dem Unterhaltshöchstbetrag in Höhe von maximal 9.744 Euro im Jahr 2021 abgesetzt werden können.

Voraussetzung ist zudem, dass Ihr:e Angehörige:r Ihnen gesetzlich unterhaltsberechtigt ist (Kinder, Eltern, Großeltern).

Abzugsfähig als außergewöhnliche Belastungen besonderer Art sind Kosten für Betreuung, Pflege, Unterbringung, Verpflegung, Fahrtkosten. Vergessen Sie nicht übernommene KV/PV-Beiträge des Angehörigen. Diese sind zusätzlich zum Unterhaltshöchstbetrag abzugsfähig.

Ausnahme: Nur wenn Pflegekosten von einem anerkannten Pflegedienst nach § 89 SGB XI (Träger des ambulanten Pflegedienstes, Pflegekassen, Sozialhilfeträger, Arbeitsgemeinschaften) gesondert in Rechnung gestellt werden, können die Kosten als außergewöhnliche Belastung allgemeiner Art (§ 33 EStG) berücksichtigt werden. Es muss dann auch keine gesetzliche Unterhaltsverpflichtung vorliegen.

Zur Veranschaulichung ein Beispiel:

Tanjas Mutter Mathilde ist im Jahr 2021 im Altenheim untergebracht. Ihr Haushalt wurde noch nicht aufgelöst. Die eigenen Einkünfte von Mathilde betragen 6.000 € im Jahr. Tanja trägt die gesamten Heimkosten von insgesamt 18.000 € sowie die Kranken- und Pflegeversicherungsbeiträge von insgesamt 1.000 € im Jahr.