Eine Scheidung wirft viele Fragen bei allen Beteiligten auf, unter anderem die Frage nach dem Ehegattenunterhalt. Um Ihnen ein bisschen Klarheit zu verschaffen, beantworten wir in unserem Beitrag, wie sich der Unterhalt zusammensetzt, welche Ansprüche bestehen und welche Voraussetzungen für Unterhaltszahlungen gegeben sein müssen.

Inhaltsverzeichnis

Der Ehegattenunterhalt teilt sich in den Trennungsunterhalt und den nachehelichen Scheidungsunterhalt, wobei für beide unterschiedliche Voraussetzungen gelten.

Der Trennungsunterhalt

Der sogenannte Trennungsunterhalt wird während des Trennungsjahrs gezahlt. Dieser Zeitraum beginnt nach dem Vollzug der Trennung und bis zum Zeitpunkt der Scheidung der Ehe. Dementsprechend endet der Anspruch auf Trennungsunterhalt mit der Scheidung.

Scheitert eine Ehe, sollen beide Ex-Partner:innen ihren gewohnten Lebensstandard auch nach der Trennung beibehalten können. Doch nicht nach jeder Trennung ist diese Situation auch für beide Parteien gegeben. Ist eine:r der beiden Ex-Partner:innen finanziell schlechter gestellt, hat diese:r Anspruch auf Unterhalt.

Der sogenannte nacheheliche Unterhalt muss dann gesondert eingefordert werden.

Wer hat Anspruch auf Trennungsunterhalt?

Grundsätzlich gibt es drei Voraussetzungen für den Trennungsunterhalt:

- Erstens muss das Paar verheiratet sein, aber getrennt leben.

- Zweitens muss eine:r der Partner:innen auf Unterstützung angewiesen sein.

- Drittens muss der oder die höher oder allein verdienende Gatte:in leistungsfähig sein.

Kein Anspruch auf Trennungsunterhalt besteht, wenn die Ehe kinderlos blieb und beide Partner:innen in etwa gleich viel verdienen. Auch wenn das Paar nur wenige Wochen zusammengelebt hat, gibt es keinen Anspruch auf Trennungsunterhalt. In diesem Fall geht der Staat davon aus, dass das Einkommen die ehelichen Lebensverhältnisse noch nicht geprägt hat.

Ihr gewohnter Lebensstandard soll während des Trennungsjahres auch in Bezug auf Ihre Arbeitslast gleichbleiben. Wenn Sie während Ihrer Ehe nicht berufstätig waren oder in Teilzeit gearbeitet haben, sind Sie nun nicht dazu verpflichtet, sich einen Arbeitsplatz zu suchen oder Ihre Arbeitsstunden zu erhöhen.

Übrigens: Das gilt auch, wenn Sie für die Betreuung der aus der Ehe hervorgegangenen Kinder zuständig sind. In den ersten drei Lebensjahren des Kindes, sind Sie nicht dazu verpflichtet, einer Arbeit nachzugehen.

Wie setzt sich der Trennungsunterhalt zusammen?

Mit dem Ziel, den Lebensstandard nach der Trennung für beide Parteien aufrechtzuerhalten, werden die Lebensverhältnisse des Paares zum Zeitpunkt der Trennung als Maßstab gesetzt. Die Höhe des Trennungsunterhaltes wird davon abgeleitet.

Die Zusammensetzung des Trennungsunterhalts:

- Elementarunterhalt für die Aufrechterhaltung der Wohnverhältnisse und für Verpflegung

- allgemeiner Mehrbedarf beispielsweise für Kosten für eine Weiterbildung oder Umschulung

- trennungsbedingter Mehrbedarf bedingt durch die Scheidung, wie beispielsweise für Umzugskosten und neue Wohnungseinrichtung

- Kosten für die Kranken- und Pflegeversicherung und der Vorsorgeunterhalt für die Alterssicherung

Alle diese Teilbereiche sind voneinander abhängig und können nicht einzeln gezahlt werden. Auf den Trennungsunterhalt kann nicht verzichtet werden.

Geld, das zum Beispiel verwendet wurde, um Vermögen aufzubauen, wird nicht berücksichtigt.

Wie wird der Trennungsunterhalt berechnet?

Der sogenannte Halbteilungsgrundsatz liegt der Berechnung des Trennungsunterhaltes zu Grunde. Dieser besagt, dass alles halbiert und gleichmäßig aufgeteilt wird.

Ganz so einfach ist es in der Umsetzung jedoch nicht. Sind Sie der- oder diejenige mit Einkommen aus einer beruflichen Tätigkeit, steht Ihnen der Erwerbstätigenbonus zu. Dieser Bonus beträgt 1/7 Ihres gemeinsamen bereinigten Nettoeinkommens und wird vor der Aufteilung schon abgezogen. Dementsprechend wird der Halbteilungsgrundsatz nur auf die verbliebenen 6/7 angewendet, woraus sich eine übliche Unterhaltsquote von 3/7 des gemeinsamen Nettoeinkommens ergibt.

Dem:r unterhaltsberechtigten Ehegatten:in stehen also 3/7 des gemeinsamen Nettoeinkommens zu und dem:r Unterhaltspflichtigen 4/7. Haben Sie als unterhaltspflichtige Partei mehr als 4/7 des Nettoeinkommens, müssen Sie den Überhang als Unterhaltszahlung an Ihre:n Ex-Partner:in abtreten. Daraus folgt, dass die Höhe der Unterhaltszahlungen zunimmt, je größer der Unterschied zwischen den beiden Einkommen ist.

Achtung: Als unterhaltspflichtiger:m Partner:in steht Ihnen immer auch ein sogenannter Selbstbehalt zu. 2025 liegt dieser Selbstbehalt laut Düsseldorfer Tabelle zwischen 1.200 und 1.450 pro Monat.

Der nacheheliche Unterhalt

Der nacheheliche Unterhalt wird auch Scheidungsunterhalt genannt und wird gegebenenfalls nach der Scheidung gewährt.

Im Gegensatz zum Trennungsunterhalt gilt hier seit 2008 das Prinzip der Eigenverantwortung für beide Ehepaartner:innen. Dementsprechend müssen Sie beide der Erwerbsobliegenheit nachkommen. Das bedeutet, dass Sie Ihre Möglichkeiten ausnutzen müssen, um ein Einkommen zu erzielen. Infolgedessen wird der nacheheliche Unterhalt in der Regel nur befristet gewährt.

Wer hat Anspruch auf Scheidungsunterhalt?

Der Anspruch auf Scheidungsunterhalt besteht nur dann, wenn ein:e Partner:in sich nicht aus eigener Kraft versorgen kann. Aus den möglichen Ursachen für die Bedürftigkeit lassen sich verschiedene Unterhaltstatbestände ableiten:

- Ausbildungsunterhalt

- Unterhalt wegen Arbeitslosigkeit

- Unterhalt wegen Krankheit und Alter

- Unterhalt aus Billigkeitsgründen

Außerdem besteht ein Anspruch auf Kinderbetreuungsunterhalt, wenn ein gemeinsames Kind aus der Ehe hervorgegangen ist. In den ersten drei Jahren nach der Geburt des Kindes bleibt der Unterhaltsanspruch für den Elternteil uneingeschränkt bestehen, der das gemeinsame Kind betreut.

Neben dem Betreuungsunterhalt ist der Aufstockungsunterhalt der häufigste Unterhaltstatbestand. Dieser verfolgt das Ziel, den gewohnten Lebensstandard für beide Ehegatten:innen zu wahren und einen ehebedingten Nachteil des oder der Unterhaltsberechtigten auszugleichen. Verdienen Sie beispielsweise 4.000 € netto und Ihr:e Partner:in 2.000 €, stehen Ihrem:r Partner:in 1.000 € Aufstockungsunterhalt zu, sodass Sie beide schließlich 3.000 € zur Verfügung haben.

Allerdings greift hier das Prinzip der Eigenverantwortung, sodass keine lebenslange Versorgung gewährt werden soll, sondern der Aufstockungsunterhalt nur für eine Übergangszeit von wenigen Jahren beansprucht werden kann.

Wie wird der Scheidungsunterhalt berechnet?

Wie beim Trennungsunterhalt, kann man auch beim Scheidungsunterhalt keine pauschale Unterhaltshöhe nennen, da auch hier die Lebensverhältnisse vor der Trennung ausschlaggebend sind. Nichtsdestotrotz kann man sich ebenso an einer Unterhaltsquote von 3/7 des bereinigten Nettoeinkommens orientieren.

Achtung: In Süddeutschland ist eher von 45 % statt 3/7 auszugehen.

Ehegattenunterhalt und Steuer

Sowohl der Trennungsunterhalt als auch der nacheheliche Unterhalt können von der Steuer abgesetzt werden. Der Ehegattenunterhalt kann in der Steuererklärung entweder als außergewöhnliche Belastung oder als Sonderausgaben beim Realsplitting angegeben werden.

Tipp: In den verlinkten Blogbeiträgen erfahren Sie, wie sie den Unterhalt in der Steuererklärung als außergewöhnliche Belastungen oder als Sonderausgaben geltend machen können.

Wenn Sie auch nach Ihrer Trennung oder Scheidung die Kranken- oder Pflegeversicherung Ihres:r Ex-Partner:in tragen, können Sie diesen Betrag zusätzlich geltend machen.

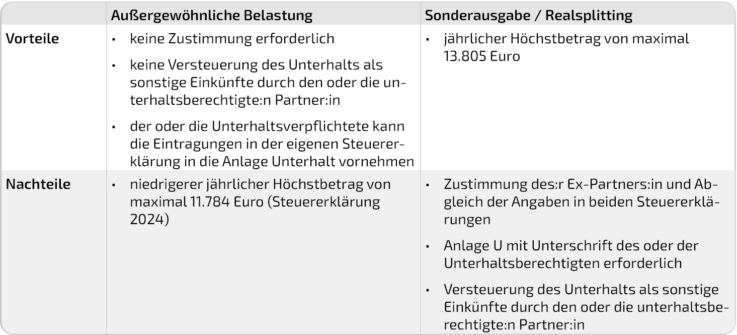

Vor- und Nachteile der beiden Methoden

Was sehen Sie hier?

In der vorangegangenen Tabelle werden die Vor- und Nachteile der steuerlichen Berücksichtigung der Unterhaltszahlungen als außergewöhnliche Belastungen oder als Sonderausgaben gegenüber gestellt.

Für ersteres spricht, dass der Ehegattenunterhalt nicht durch den oder die Unterhaltsempfänger:in versteuert werden muss und dementsprechend keine Zustimmung von ihm oder ihr notwendig ist. Als Zahlende:r können Sie die Eintragung in der Anlage Unterhalt selbst vornehmen. Gegen diese Variante spricht aber der niedrigere jährliche Höchstbetrag von 11.784 Euro (2024).

Für das Realsplitting bzw. die Berücksichtigung als Sonderausgabe spricht der deutlich höhere Höchstbetrag von 13.805 Euro jährlich. Allerdings ist in diesem Fall die Zustimmung des:r Ex-Partners:in einzuholen und dessen oder deren Unterschrift wird in Anlage U verlangt. Der oder die Unterhaltsempfänger:in muss die Zahlungen als sonstige Einkünfte versteuern.

Tipp: Die Vor- und Nachteile beider Methoden sollten Sie gründlich gegeneinander abwiegen und die jeweilige steuerliche Be- oder Entlastung für Sie und Ihre:n Partner:in in beiden Fällen vergleichen. Jeder Steuerfall muss genau betrachtet werden, um die günstigste Entscheidung fällen zu können.

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetenten und persönlichen Ansprechpartner:innen rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihre:n Steuerexperten:in vor Ort mit unserer PLZ-Suche.

Beitragsbild © motortion – stock.adobe.com

Inhaltsverzeichnis