Während der „Minijob“ (früher 450-Euro-Job) in aller Munde ist, gilt die kurzfristige Beschäftigung noch häufig als Geheimtipp. Diese lohnt sich aber vor allem wenn es darum geht, in relativ kurzer Zeit ein höheres Zusatzeinkommen zu generieren. Alle Infos dazu lesen Sie hier.

Inhaltsverzeichnis

- Geringfügige oder kurzfristige Beschäftigung – was für wen?

- Voraussetzung für eine kurzfristige Beschäftigung

- Für wen ist die kurzfristige Beschäftigung geeignet?

- Warum ist die kurzfristige Beschäftigung ein Geheimtipp?

- Studierende und die Sonderregelungen

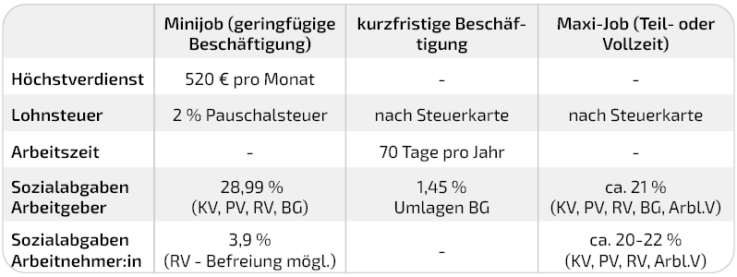

- Vergleich der Beschäftigungsarten

Geringfügige oder kurzfristige Beschäftigung – was für wen?

Geringfügige Beschäftigungsverhältnisse sind meist auf Dauer abgelegt, häufig handelt es sich um einen regelmäßigen Nebenjob nur eben in geringem Umfang. In der Regel ist hier die Rede von einem Minjob

Informieren Sie sich darüber, was einen Minijob auszeichnet und von anderen Beschäftigungsarten unterscheidet: Mini-, Midi-, Maxijobs – Was ist der Unterschied?

Wer allerdings nicht dauerhaft, sondern nur für einzelne Tage oder Wochen einen Nebenverdienst annimmt, kann dies auch als kurzfristig Beschäftige:r machen. Typisch sind solche gelegentlichen Jobs beispielsweise als Messehostessen, Komparsen beim Film, Inventur-Hilfen, Urlaubsvertretung, Weihnachtsbaumverkauf, Tätigkeiten bei Volksfesten und Sportveranstaltungen oder ähnliches.

Voraussetzung für eine kurzfristige Beschäftigung

Eine Grundvoraussetzung ist, dass Sie diese Tätigkeit nicht berufsmäßig ausüben, etwa um Sozialabgaben zu sparen. Die Berufsmäßigkeit ist ein sozialversicherungsrechtlicher Begriff und genau geregelt. Von Berufsmäßigkeit ist stets auszugehen, wenn Sie den Job an mehr als 70 Kalendertagen (bzw. 3 Monaten bei einer 5-Tage Woche) im Kalenderjahr ausüben. Dabei ist es unerheblich ob die Tage an einem Stück – also zusammenhängend über mehrere Wochen hinweg – gearbeitet werden, oder aber verteilt über das Jahr – etwa immer an Sonn- und Feiertagen.

Achtung: Alle kurzfristigen Jobs eines Jahres werden zusammengerechnet.

Wenn Sie beispielsweise als Vertretung vom 1.10. bis 31.3. des Folgejahres eingestellt werden, gilt dies nicht als kurzfristig. Zwar werden sowohl im alten Jahr von Oktober bis Dezember als auch im neuen Jahr von Januar bis März jeweils nur 3 Monate gearbeitet, aber: Bei einer Tätigkeit über den Jahreswechsel hinweg, müssen die Tage addiert werden.

Für wen ist die kurzfristige Beschäftigung geeignet?

Diese Beschäftigungsart ist besonders gut geeignet für:

- Schüler:innen, Studierende

- Übergangszeiten zwischen Schule und Studium

- Auszubildende

- Hausfrauen oder -männer

- Rentner:innen

- Voll- und Teilzeitbeschäftigte

- Selbständige mit eigener Krankenversicherung.

Ausgeschlossen ist die kurzfristige Beschäftigung jedoch für:

- arbeitslos- oder arbeitssuchend Gemeldete

- während der Elternzeit

- zwischen Schule und Ausbildung

- zwischen Ausbildung und Studium

- zwischen Studium und Arbeit

- wenn bereits 70 Tage/Jahr ausgeschöpft sind.

Die Höhe des Lohns ist dabei grundsätzlich ohne Bedeutung. Unabhängig von den Sozialabgaben, fällt jedoch die Lohnsteuer an.

Warum ist die kurzfristige Beschäftigung ein Geheimtipp?

Für kurzfristige Beschäftigungen fallen grundsätzlich keine Sozialabgaben an. Lediglich die Umlagen an die Berufsgenossenschaft trägt der Arbeitgeber allein zusätzlich zum vereinbarten Brutto-Lohn. Als Aushilfskraft verursachen Sie Ihrem Arbeitgeber somit kaum Lohnnebenkosten.

Tipp: Möglicherweise bietet das mehr Verhandlungsspielraum beim Brutto-Stundenlohn oder anderen Vergünstigungen.

Besteuerung der kurzfristigen Beschäftigungen

Kurzfristig Beschäftigte zahlen ihre Lohnsteuer nach der jeweils gültigen Steuertabelle – also eventuell nach Klasse 6 – wenn sie bereits ein Arbeitsverhältnis haben. Die Steuererklärung wird damit eine Pflicht.

Tipp: Liegt Ihr Gesamt-Jahreseinkommen jedoch unterhalb des Grundfreibetrages ergeben sich schöne Steuererstattungen.

Pauschalversteuerung der kurzfristigen Beschäftigungen

Der Arbeitgeber KANN eine Pauschalversteuerung mit 25 % vornehmen, wenn folgende Voraussetzungen erfüllt sind:

- nur gelegentliche Ausübung der Beschäftigung, nicht mehr als 18 zusammenhängende Arbeitstage und der

- Lohn darf 150 Euro arbeitstäglich nicht überschreiten und der

- Stundenlohn nicht höher als durchschnittlich 19 Euro sein.

Tipp: Werden diese Lohn-Grenzen überschritten, ist eine Pauschalierung trotzdem möglich, wenn der Einsatz zu einem unvorhersehbaren Zeitpunkt erforderlich wurde.

Allerdings gibt es dann hierfür keine Rückerstattung mit der Jahressteuererklärung, da der oder die Arbeitnehmer:in ja keine Steuer entrichtet hat.

Studierende und die Sonderregelungen

Studierende genießen das Werkstudentenprivileg. So kann eine kurzfristige Beschäftigung auch dann sozialversicherungsfrei bleiben, wenn die Zeitgrenzen der 70 Tage überschritten werden.

Das gilt:

- Wenn die Beschäftigung ausschließlich in der vorlesungsfreien Zeit ausgeübt wird (Semesterferien) ODER

- Wenn die Grenze von 20-Stunden pro Woche der befristeten Beschäftigung nur durch Beschäftigungen am Wochenende bzw. in den Abend- und Nachtstunden überschritten wird.

Achtung: Das Werkstudentenprivileg gibt es nicht für die Rentenversicherung.

Vergleich der Beschäftigungsarten

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetente:n und persönliche:n Ansprechpartner:in rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihre:n Steuerexperten:in vor Ort mit unserer PLZ-Suche.

Quellenangaben:

Beitragsbild © contrastwerkstatt – stock.adobe.com

Inhaltsverzeichnis