Ein Firmenwagen ist eine tolle Sache, aber steuerlich gibt es dabei jedoch einiges zu beachten. Hinzu kommt noch, dass man zwischen der Pauschal- und der Fahrtenbuchmethode wählen kann, aber welche ist wohl bei Ihnen von Vorteil? Hier bekommen Sie alle wichtigen Infos zu den beiden Methoden.

Inhaltsverzeichnis

- Warum muss man seinen Firmenwagen versteuern?

- Wie ermittelt sich der geldwerte Vorteil?

- Pauschalmethode

- Geldwerter Vorteil für die Privatnutzung mit Beispielen

- Geldwerter Vorteil für die Fahrten zwischen Wohnung und erster Tätigkeitsstätte

- 0,03%-Methode

- 0,002%-Methode

- Wechsel zwischen 0,03 %-Methode und 0,002 %-Methode

- Fahrtenbuchmethode mit Beispiel

Tipp: Erstellen Sie schnell und unkompliziert einen ersten Vergleich mit unserem praktischen Firmenwagen-Rechner.

Warum muss man seinen Firmenwagen versteuern?

In den meisten Fällen dürfen Sie mit Ihrem Firmenwagen auch private Fahrten unternehmen, z. B. zum Einkaufen, in den Urlaub und auch für Fahrten zwischen Wohnung und erster Tätigkeitsstätte. Diese Nutzungsüberlassung stellt einen Vorteil dar, der als Arbeitslohn zu versteuern ist. Ansonsten wäre dies zum Nachteil für alle anderen Arbeitnehmer:innen, die vom Arbeitgeber keinen Firmenwagen erhalten.

Diese Versteuerung des Firmenwagens bezeichnet man auch als sogenannten geldwerten Vorteil.

Hinweis: Privatnutzung bedeutet, dass Sie den Firmenwagen für sämtliche private Angelegenheiten nutzen dürfen, d.h. alles was nicht beruflich veranlasst ist.

Zu unterscheiden sind aber die Fahrten zwischen Wohnung und erster Tätigkeitsstätte. Diese zählen nicht zu den Privatfahrten, sind aber zusätzlich zu versteuern.

Mehr Informationen zur Besteuerung von Firmenwagen, erhalten Sie in diesem Blogbeitrag: „So versteuern Sie Ihren Firmenwagen richtig!“

Wie ermittelt sich der geldwerte Vorteil?

Fraglich ist, wie und in welcher Höhe dieser geldwerte Vorteil als Arbeitslohn zu besteuern ist, denn es handelt sich faktisch nur um eine Überlassung eines Firmenwagens und nicht um Arbeitslohn in „Geldform“.

Folglich ist quasi ein Wert für die Nutzung des Pkw‘s zu ermitteln, den Sie als zusätzlichen Arbeitslohn versteuern müssen.

Dieser geldwerte Vorteil (= Arbeitslohn) kann entweder nach der

- Pauschal- oder

- Fahrtenbuchmethode

ermittelt werden.

Im Rahmen der Lohnabrechnung wird sodann die gewählte Methode angewandt und der geldwerte Vorteil entsprechend versteuert. Innerhalb eines Jahres und für dasselbe Fahrzeug ist ein Wechsel von der einen Methode zur anderen Methode ausgeschlossen. Nur wenn Sie ein neues Firmenfahrzeug erhalten, können Sie beim Lohnsteuerabzug zur anderen Methode wechseln.

Tipp: In der Einkommensteuererklärung können Sie aber von der einen Methode zur anderen günstigeren Methode wechseln. Vergleichen Sie deshalb die Ergebnisse beider Methoden miteinander.

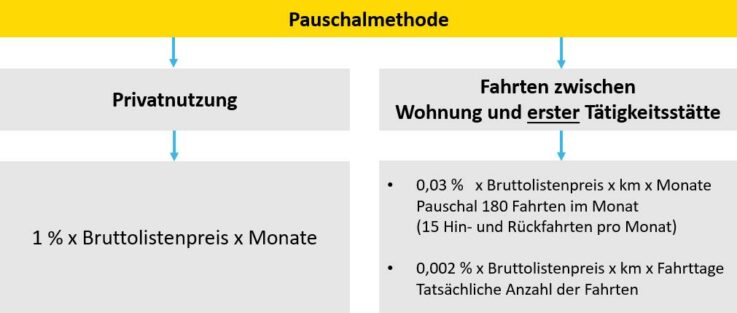

Pauschalmethode

Wenn man von der sogenannten 1 %-Methode oder 1 %-Regelung spricht, ist dies die Pauschalmethode. Der geldwerte Vorteil wird, wie der Name schon sagt, pauschal berechnet und setzt sich aus

- dem geldwerten Vorteil für die Privatnutzung zzgl.

- dem geldwerten Vorteil für die Fahrten zwischen Wohnung und erster Tätigkeitsstätte

zusammen.

Geldwerter Vorteil für die Privatnutzung:

Nutzen Sie den Firmenwagen privat, wie bspw. für Urlaubsfahrten, Einkäufe, Arztbesuche etc., so ermittelt sich der geldwerte Vorteil bei der Pauschalmethode nach folgender Formel:

Geldwerter Vorteil = 1 % x Bruttolistenpreis x Monate

Dank dieser Formel wird klar, warum die Pauschalmethode auch 1 %-Methode oder 1 %-Regelung genannt wird. Es wird der zusätzliche Arbeitslohn pauschal von 1 % des Bruttolistenpreises berechnet.

Hinweis: Es ist der Bruttolistenpreis heranzuziehen. D.h. haben Sie ein älteres Fahrzeug, das bereits weniger wert ist, ist nichtsdestotrotz der Bruttolistenpreis bei Neuanschaffung maßgeblich.

Beispiel für die 1 %-Methode:

Max Muster erhält von seinem Arbeitgeber einen Firmenwagen überlassen, den er auch privat nutzen darf. Der Bruttolistenpreis des Firmenwagens beträgt insgesamt 40.000 Euro.

Als zusätzlichen Arbeitslohn hat Max somit einen geldwerten Vorteil für die Privatnutzung des Firmenwagens zu versteuern. Der monatliche bzw. jährliche geldwerte Vorteil ermittelt sich nach der sogenannten Pauschalmethode wie folgt:

- monatlich: 40.000 € x 1 % x 1 Monat = 400 €

- jährlich: 40.000 € x 1 % x 12 Monate = 4.800 €

Dürfen Sie den Pkw auch für Fahrten zwischen Wohnung und erster Tätigkeitsstätte / Sammelpunkt / weiträumigem Tätigkeitsgebiet nutzen, so müssen Sie jeden Entfernungskilometer zur ersten Tätigkeitsstätte zusätzlich versteuern.

Geldwerter Vorteil für die Fahrten zwischen Wohnung und erster Tätigkeitsstätte:

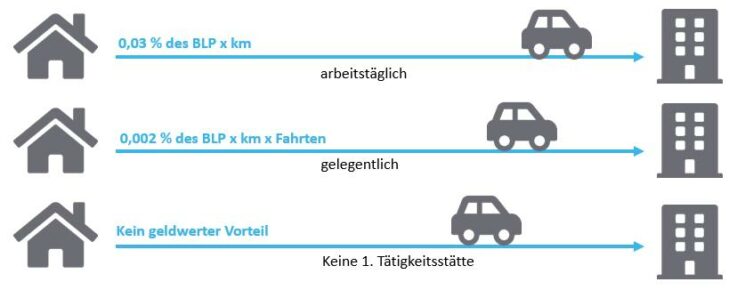

Das bedeutet, zuzüglich zum geldwerten Vorteil der Privatnutzung wird ein geldwerter Vorteil für die Fahrten zum Arbeitgeber ermittelt, denn diese sind mit der 1 %-Regelung nicht abgegolten. Diese Fahrten zählen nicht zu den Privatfahrten und stellen folglich nochmals zusätzlichen Arbeitslohn bzw. geldwerten Vorteil dar.

Voraussetzung für die Versteuerung ist, dass Sie eine erste Tätigkeitsstätte, einen Sammelpunkt oder ein weiträumiges Tätigkeitsgebiet haben und diese von Ihrer Wohnung aus aufsuchen. Wenn Sie keine erste Tätigkeitsstätte haben, braucht keine zusätzliche Versteuerung erfolgen.

Erfreulich: Bei Arbeitnehmern:innen ohne erste Tätigkeitsstätte, Sammelpunkt oder weiträumigen Tätigkeitsgebiet ist nur die Privatnutzung zu versteuern.

Bei der pauschalen Methode kann bei der Ermittlung des geldwerten Vorteils zwischen Wohnung und erster Tätigkeitsstätte zwischen zwei verschiedenen Varianten gewählt werden:

0,03 %-Methode

Bei der 0,03 %-Methode wird je vollen abgerundeten Entfernungskilometer ein monatlicher geldwerter Vorteil von 0,03 % des Bruttolistenpreises berücksichtigt. Dabei wird pauschal von 15 Hin- und Rückfahrten (= 180 Fahrten im Jahr ausgegangen). Haben Sie mehr als 15 Fahrten im Monat zum Arbeitgeber, so müssen Sie – zu Ihren Gunsten – nichtsdestotrotz nur diese 15 Fahrten versteuern.

Ermittlung des geldwerten Vorteils:

- Monatlich: 0,03 % x Bruttolistenpreis x Kilometer zum Arbeitgeber x 1 Monat

- Jährlich: 0,03 % x Bruttolistenpreis x Kilometer zum Arbeitgeber x 12 Monate

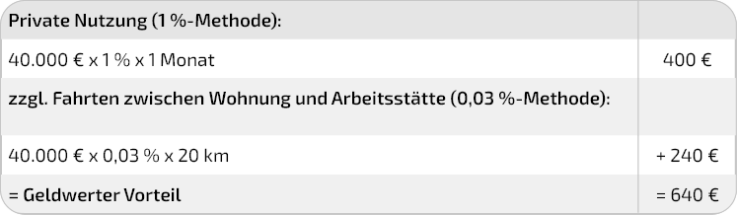

Beispiel 0,03 %-Methode:

Max Muster erhält von seinem Arbeitgeber einen Firmenwagen überlassen, den er auch privat nutzen darf. Der Bruttolistenpreis des Firmenwagens beträgt insgesamt 40.000 Euro. Zusätzlich darf er den Firmenwagen für Fahrten zwischen Wohnung und erster Tätigkeitsstätte nutzen. Die Entfernung zum Arbeitgeber beträgt 20 Kilometer.

Der geldwerte Vorteil ermittelt sich wie folgt:

0,002 %-Methode

Haben Sie weniger als 15 Fahrten im Monat oder jährlich weniger als 180 Fahrten zum Arbeitgeber, so ist eine Bewertung anhand der sogenannten 0,002 %-Methode sinnvoll. Man spricht auch von der sogenannte Einzelbewertung bzw. Tagesbewertung.

Ermittlung des geldwerten Vorteils:

- Monatlich: 0,002 % x Bruttolistenpreis x Kilometer zum Arbeitgeber x Fahrten im Monat

- Jährlich: 0,002 % x Bruttolistenpreis x Kilometer zum Arbeitgeber x Fahrten im Jahr

Bei dieser Methode müssen Sie dem Arbeitgeber monatlich die tatsächlichen Fahrten mitteilen.

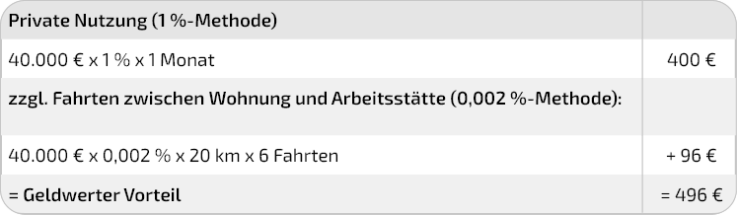

Beispiel 0,002 %-Methode:

Max Muster erhält von seinem Arbeitgeber einen Firmenwagen, den er auch privat nutzen darf. Der Bruttolistenpreis des Firmenwagens beträgt insgesamt 40.000 Euro. Zusätzlich darf er den Firmenwagen für Fahrten zwischen Wohnung und erster Tätigkeitsstätte nutzen. Die Entfernung zum Arbeitgeber beträgt 20 Kilometer. Max hat im Monat Januar nur 6-mal seinen Arbeitgeber aufgesucht.

Der geldwerte Vorteil ermittelt sich wie folgt:

Wechsel zwischen 0,03 %-Methode und 0,002 %-Methode

Es ist erkennbar, dass die 0,002 %-Methode für diejenigen vorteilhaft ist, die an weniger als 15 Tagen im Monat bzw. weniger als 180-mal im Jahr zum Arbeitgeber fahren. Max hat bei der 0,002 %-Methode monatlich insgesamt 144 Euro weniger als Arbeitslohn zu versteuern.

Häufig wird mit dem Arbeitgeber arbeitsrechtlich die 0,03 %-Methode vereinbart oder man verzichtet sogar aufgrund des Aufwands auf die 0,002 %-Methode im Rahmen der Lohnabrechnung. Das heißt in der Lohnabrechnung wurde vielleicht in Ihrem Fall die ungünstigere 0,03 %-Methode angewandt. Erfreulicherweise können Sie aber in der Einkommensteuererklärung zur günstigeren 0,002 %-Methode wechseln.

Achtung: Voraussetzung ist, dass Sie Aufzeichnungen über die tatsächlichen Fahrten zum Arbeitgeber mit dem Firmenwagen führen und dem Finanzamt vorlegen können.

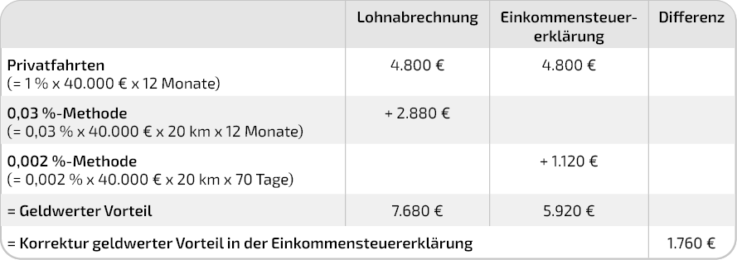

Beispiel für den Wechsel:

Max Muster erhält von seinem Arbeitgeber einen Firmenwagen, den er auch privat nutzen darf. Der Bruttolistenpreis des Firmenwagens beträgt insgesamt 40.000 Euro. Zusätzlich darf er den Firmenwagen für Fahrten zwischen Wohnung und erster Tätigkeitsstätte nutzen. Die Entfernung zum Arbeitgeber beträgt 20 Kilometer. Arbeitsvertraglich wurde die 0,03 %-Methode vereinbart und somit im Rahmen der Lohnabrechnung die 1 %-Methode und 0,03 %-Methode angewandt.

Für die Einkommensteuererklärung hat Max eine Aufstellung über die tatsächlichen Fahrten erstellt, aus der sich datumsgenau ergibt, an welchen Tagen er zur ersten Tätigkeitsstätte gefahren ist. Insgesamt ist er im Jahr 2021 70-mal zum Arbeitgeber gefahren.

In der Einkommensteuererklärung kann Max von der 0,03 %-Methode zur 0,002 %-Methode wechseln und somit seinen Bruttoarbeitslohn um 1.760 Euro vermindern.

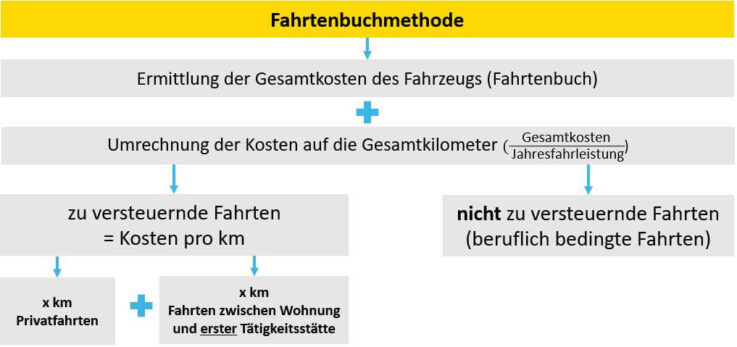

Fahrtenbuchmethode

Als Alternative zur pauschalen Wertermittlung kann der geldwerte Vorteil mit der sogenannten Fahrtenbuchmethode ermittelt werden. Erforderlich ist, dass Sie ein (elektronisches) Fahrtenbuch führen.

Als geldwerter Vorteil werden sodann, für die Privatnutzung und Fahrten zwischen Wohnung und erster Tätigkeitstätte entfallenden anteiligen Gesamtkosten des Pkws im Verhältnis zu den gefahrenen privaten Kilometern angesetzt.

Das Fahrtenbuch lohnt sich für Arbeitnehmer:innen mit

- einem niedrigen Anteil der Privatfahrten oder

- einem hohen Bruttolistenpreis des Fahrzeuges.

Da bei der Fahrtenbuchmethode auf die anteiligen Kilometer abgestellt wird, ist ein Berechnungsverfahren für die Privatfahrten als auch für die Fahrten zwischen Wohnung und Arbeitsstätte heranzuziehen. Der geldwerte Vorteil ermittelt sich wie folgt:

Gesamtkosten / Jahresfahrleistung = Kosten pro Kilometer x (privat gefahrene km + gefahrene km zum Betrieb)

Achtung: Bei der Fahrtenbuchmethode sind die Gesamtkosten des Pkw’s notwendig. Diese muss Ihnen der Arbeitgeber zur Verfügung stellen.

Auch hier gilt: Haben Sie kein erste Tätigkeitsstätte, so müssen Sie nur die privaten Fahrten versteuren.

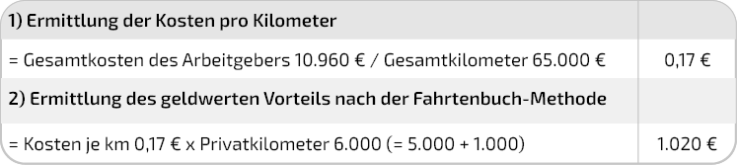

Beispiel für die Fahrtenbuchmethode:

Max hat einen Firmenwagen und führt ein ordnungsgemäßes Fahrtenbuch. Die Gesamtfahrleistung beträgt im Jahr 2021 insgesamt 65.000 km, darin sind 5.000 km für Privatfahrten und 1.000 km für Fahrten zwischen Wohnung und erster Tätigkeitsstätte enthalten. Der Arbeitgeber stellt Max eine Zusammenstellung der Gesamtkosten des Pkws zur Verfügung. Die Summe der vom Arbeitgeber bescheinigten Gesamtkosten beträgt 10.960 Euro.

Max kann im Rahmen der Einkommensteuererklärung zur Fahrtenbuchmethode wechseln.

Stellen Sie fest, das ggf. die Fahrtenbuchmethode günstiger ist, als die in der Lohnabrechnung angewandte Pauschalmethode, so können Sie bei Ihrer Steuererklärung von der Pauschalmethode zur Fahrtenbuchmethode wechseln, wenn Sie unterjährig ein ordnungsgemäßes Fahrtenbuch geführt haben. Auch im umgekehrten Fall, d.h. dass die pauschale Methode günstiger wäre, kann auch hier ein Wechsel bei Ihrer Steuererklärung erfolgen.

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetente:n und persönliche:n Ansprechpartner:in rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihren Steuerexperten:in vor Ort mit unserer PLZ-Suche.

Beitragsbild © Stockfotos-MG – stock.adobe.com

Inhaltsverzeichnis

- Warum muss man seinen Firmenwagen versteuern?

- Wie ermittelt sich der geldwerte Vorteil?

- Pauschalmethode

- Geldwerter Vorteil für die Privatnutzung mit Beispielen

- Geldwerter Vorteil für die Fahrten zwischen Wohnung und erster Tätigkeitsstätte

- 0,03%-Methode

- 0,002%-Methode

- Wechsel zwischen 0,03 %-Methode und 0,002 %-Methode

- Fahrtenbuchmethode mit Beispiel